A través del paso de mayo y lo que va de junio, existen algunos puntos que están afectando a la curva de bonos del tesoro en Estados Unidos, la curva de bonos en Europa (fuerte presión ayer en la curva de bonos en Italia), movimientos en las bolsas de renta variable a nivel global, el Nasdaq resintiendo comentarios de miembros de la FED, etc.

China en donde su balanza comercial de mayo registró una fuerte caída en su superávit y en donde el intercambio comercial con Estados Unidos cayó as su nivel más bajo desde el 2006.

Llamó la atención que el Banco Central de Canadá desde enero pasado había mantenido las tasas de interés sin cambio ante un cierto nivel de estabilidad de la inflación, y ayer decidió incrementar otros 25 puntos base su tasa, lo que confirma que “aún no es tiempo de establecer un techo en la tasa de interés y los riesgos sobre la inflación prevalecen”.

Por otro lado, diversos comentarios de miembros de la FED que siguen con mucha preocupación el riesgo de inflación actual todavía vs una economía defensiva ante una recesión futura todavía. Por ello hay incertidumbre entre inversionistas, si la FED dejará techo en 5.25% o quedaría en 5.50%. La FED tendrá su reunión el próximo día 14 de junio (próxima semana).

Se frenó la caída del índice dólar DXY a principios de mayo y desde entonces, ha tenido cierta recuperación del orden del 3% y ya más estable en las últimas quizá dos semanas. Este índice va ligado al movimiento del bono a 10 años en su rendimiento, lo que muestra esa incertidumbre entre inversionistas.

El índice Nasdaq de tecnología registra una plusvalía del 25.2% en lo que va del año, pero siempre resintiendo con volatilidad el riesgo de aumento en tasas de interés, no así, el Dow Jones, que registra un aumento del 1.6% y es más sensible al movimiento en tasas.

Mientras aumente la probabilidad de un incremento en tasas de interés en junio, que hoy está en 32% y más del 50% para la de julio, es probable que el Nasdaq frene temporalmente ese optimismo.

En México, el peso mexicano volvió a mostrar euforia y se ubica en la parte baja no vista desde mayo del 2016 a la fecha. Consideramos que el piso relevante del peso se encontrará en la medida de que Banxico defina “techo en tasas de interés”. Será el próximo 22 de junio cuando se tenga la decisión de política monetaria y tendrá la revisión de la inflación de mayo (sale hoy), la decisión de la FED, y el seguimiento del entorno económico de Estados Unidos, China y México.

La Bolsa en México registra una plusvalía del 12.0%, pero un nuevo aumento en tasa de interés seguirá afectando el entorno de ingresos y costo financiero del gobierno. Podría afectar el entorno de rentabilidad de algunos sectores como el de manufactura y empresas ligadas al mismo. Hasta ahora, el sector servicios se ha visto más defensivo.

Crecimiento en 2023; desaceleración en 2024

Pronósticos de crecimiento en 2023 para México de 2.6% y 2.5%, aunque previendo también una desaceleración de 2.1% y 1.9% en 2024, estiman la Organización para la Cooperación y el Desarrollo Económicos (OCDE) y el Banco Mundial (BM), respectivamente.

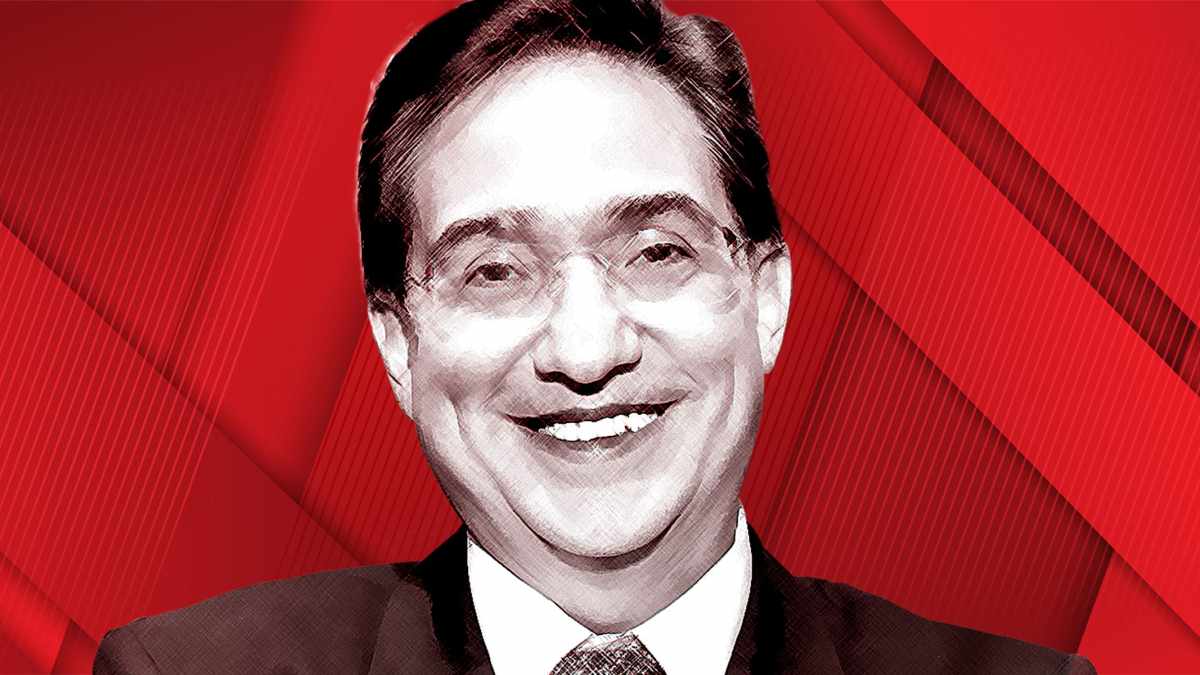

Ambas entidades financieras elevaron sus perspectivas de crecimiento para nuestro país respecto a sus últimas perspectivas. La OCDE, encabezada por Mathias Cormann, estima que la inflación disminuirá paulatinamente en 2023 y 2024, a 5.9 y 3.7%. Al respecto, el BM, presidido por Ajay Banga, señaló que el Banco de México ha detenido la contracción monetaria.

@1ahuerta