A pesar de que en las últimas dos semanas ya se dieron las decisiones de los principales bancos centrales del mundo, y para nosotros también del Banxico, esta semana vendrán algunos datos importantes para Estados Unidos y China principalmente, que de manera reciente han aumentado la tensión comercial.

En ambos países, indicadores de la economía como inflación, crecimiento, empleo y balanza comercial se vuelven relevantes ante la amenaza creciente del conflicto comercial. Recientemente China amenazó con imponer aranceles de 5%, 10%, 15%, 20% y 25% a cinco mil 207 productos americanos, entre los que destacan el café, la miel y artículos químicos industriales por el equivalente a 60 mil millones de dólares, mientras que previamente Estados Unidos amenazó con imponer aranceles de 25% por el equivalente a 200 mil millones de dólares, con lo que podrían empezar a incidir con efectos futuros sobre 2.0% aproximadamente de la economía de China y de 0.5% para el caso de la Unión Americana sobre el PIB.

Recordemos que los mercados son los primeros en afectarse por generación de menores expectativas de crecimiento y pérdida de confianza en lo que se denomina “libre mercado” ante un proteccionismo comercial.

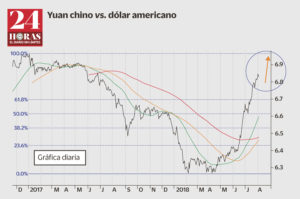

Hasta ahora, hemos visto movimientos de mayor fluctuación al yuan chino que de abril pasado a la fecha registra una depreciación del orden de 9.0%. El dólar, por ejemplo, de abril a la fecha se ha apreciado casi 7.0%.

En la actualidad, vemos al DXY cerca de definir si toma una mayor velocidad al alza o extiende su período de consolidación. Consideramos que los tiempos medidos por análisis técnico muestran la cercanía de una definición.

En caso de una definición al alza, es probable que el siguiente movimiento sea de 3.0% inicial, pero suficiente para mover a los mercados.

La inflación estimada en China a julio rondaría cerca de 2.0% anual al consumidor y 4.5% el estimado al productor, mientras que para Estados Unidos se esperaría que la inflación, el productor se mantenga arriba de 3.0% anual (último 3.4% anual) y al consumidor se aproxime a 3.0% anual (2.9% último).

En el caso de China, se tendrá además el dato de la balanza comercial que podría reducir su “superávit” comercial por una desaceleración observada en los indicadores de manufactura y servicios en los últimos meses y la pérdida de valor del yuan frente al dólar, que no se ha podido compensar.

Yuan chino vs. dólar americano